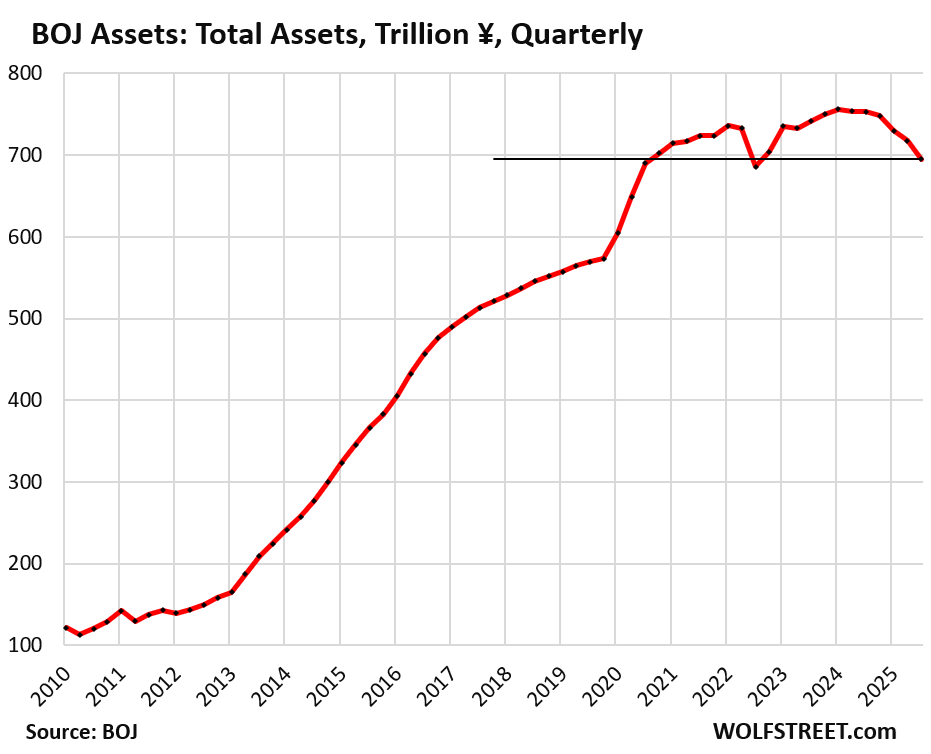

日本銀行(BOJ)は、量的引き締めをさらに加速させており、2024年9月までの四半期において総資産が22.3兆円(1480億ドル)減少しました。これは、量的引き締めが始まった2024年の初め以来、最大の四半期あたりの減少幅です。

2024年3月までの四半期でのピークから、総資産は61.2兆円(4070億ドル)減少し、695兆円(4.62兆ドル)まで落ち込みました。この額は、2020年末以来の水準に戻ったことを示しています。

日本銀行の会計年度は3月31日に終了します。ここでのすべての四半期はカレンダー四半期で表現しています(9月30日終了の四半期はQ3に相当)。

かつての量的緩和(QE)の時代、BOJはさまざまな形で行っていましたが、現在の資産の80%が日本国債、11%が貸付金、5%が株式上場投資信託(ETF)および日本の不動産投資信託(REIT)を占めています。

商業手形とコーポレートボンドの占める割合は、現在0.6%にまで減少しました。

2000年および2009年に購入した銀行株は、第三四半期に最後のものを売却しました。

日本国債の保有高は、第三四半期に10.8兆円(715億ドル)減少し、567兆円(3660億ドル)に落ち込んでいます。この水準は、2022年第4四半期以来の最安値で、2023年第4四半期のピークからは35.5兆円(6.0%)減少しています。

BOJの日本国債の保有高は、長期国債が大半を占めており、短期国債の保有は1.7兆円(120億ドル)のまま変わっていません。

日本銀行の国債保有は、以下のように四半期ごとに減少しています。

Q3 2025: -10.8兆円

Q2 2025: -8.4兆円

Q1 2025: -6.4兆円

Q4 2024: -3.1兆円

Q3 2024: -3.0兆円

Q2 2024: -1.2兆円

Q1 2024: -2.6兆円

Q4 2023: QEの終了

BOJの貸付金は、第三四半期に10.8兆円減少し、前年同期比で26.1兆円減少し、83.8兆円(5550億ドル)に達しました。

2022年第1四半期のピークからは67.7兆円(45%)減少しています。これらの貸付金は、BOJが銀行やその他の法人に提供したもので、特にパンデミック時の貸付金が原因で、総貸付高が2年間で3倍以上に増加しました。

BOJの株式ETF、日本のREIT、銀行株は、満期を持たず、したがって、国債、商業手形、コーポレートボンドとは異なり、満期を迎えることで減少することはありません。新たに購入しない限り、売却する必要があります。

BOJは、9月の会合でETFや日本のREITを売却する準備を進めていると発表しました。初期のペースは非常に緩やかであり、ETFは年間3300億円(22億ドル)、REITは年間50億円(3300万ドル)のペースで開始されます。

BOJは、運用準備が整い次第、販売を開始する予定です。

BOJは、取得コストでこれらを保有しており、2012年からの購入以降、時価が上昇しても書き換えは行っていません。2023年第4四半期には37.8兆円(2500億ドル)の取得コストに達したため、購入を停止しました。

株式ETFとREITは、BOJの総資産の5.0%を占めており、BOJのQE操作の中では常に小規模な存在でしたが、米国のQE促進の金融メディアでは大きな話題となりました。

BOJは、2000年代初頭および2009年に購入した銀行株の最後のものを第三四半期に売却しました。これにより、2026年3月までに全ての銀行株の売却が完了することとなります。

2023年第4四半期のピークから小幅な減少が見られましたが、全体の株式市場関連資産の合計(銀行株、株式ETF、日本のREIT)は0.9%の微小なペースで減少しています。

商業手形およびコーポレートボンドの保有は、第三四半期に1.0兆円減少し、わずか3.9兆円(260億ドル)にまで落ち込んでいます。

2021年第4四半期のピークからは57%も減少しました。BOJは2022年初頭に商業手形やコーポレートボンドの購入を停止し、その後、満期を迎えて減少してきました。

これらの資産は、BOJのQE操作において重要な役割を果たしてはいませんでしたが、ピーク時には総資産の2.2%を占めていました。現在、その割合はわずか0.6%です。

日本の市場は、他国の中央銀行とは異なり、BOJの動向を注視しているでしょう。

画像の出所:wolfstreet